時価発行新株予約権信託®とは、委託者(オーナー経営者等)が贈与する意図で、信託行為によって資金を受託者(信託)に預け、受託者が購入した発行会社の時価発行新株予約権を将来、受益者(役職員等)に客観的な業績評価に基づいて新株予約権を配るスキームです。

※「時価発行新株予約権信託®」は本スキームを考案した松田良成弁護士の登録商標です。

時価発行新株予約権信託®の特徴

時価発行新株予約権信託®は、時価発行新株予約権の付与対象者および付与規模を『後決め』することができる点が特徴です。

予め新株予約権をプールしておくことで、個人のパフォーマンスを考慮した後に付与や、将来の入社予定者への実質付与が可能となります(ポイント規程などを活用します。)。 具体的には、新株予約権の払込資金を有する信託(受託者)に対して、発行会社が新株予約権を発行し、信託(受託者)がこれを引き受け、保管し、一定の条件を満たしたときに発行会社の役職員等に交付するスキームをいいます。

将来の役職員に交付する贈与型であるため、税務上の「法人課税信託」が利用されます。法人課税信託では、委託者による財産の信託の時点で課税がなされる一方、受益者確定により財産が受益者に帰属することとなった時点では受益者に課税が発生しません。

課題に対する時価発行新株予約権信託®による解決内容

課題①:発行時点で付与対象者を確定しなければならない

ストック・オプションは付与対象者と付与数を特定して発行する必要があるため、過去の実績から将来の貢献度を推測し付与を行わなければならず、結果として貢献の乏しい付与退所者が既得権益を持つこととなるケースがあった。

解決:後で付与対象者と付与数を決定できるため、企業価値向上への実際の貢献を見たうえで付与対象者の選定と付与規模の決定を行うことが可能となり、公平性を確保したインセンティブ・プランとなりました。

課題②:将来採用する人材への付与

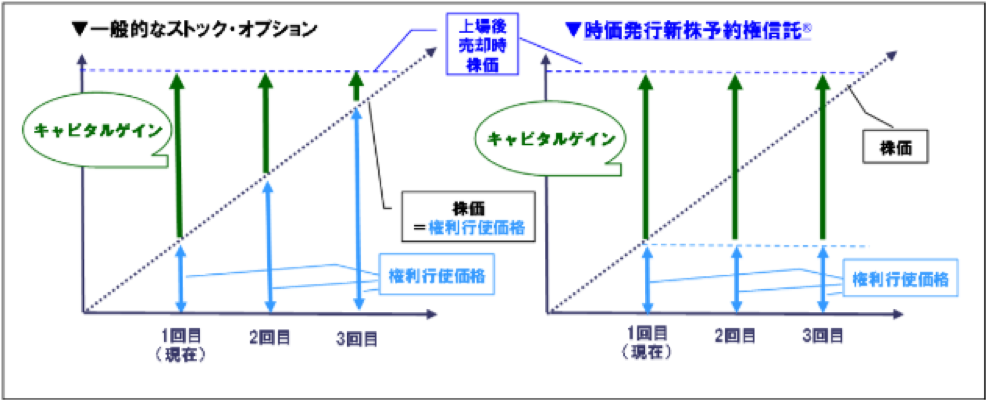

ストック・オプションの権利行使価格は、その発行時点の時価となるため、入社のタイミングが遅いだけで高い権利行使価格の新株予約権の付与を受けることになり、入社タイミングの差による不公平が社内の不満につながるケースがあった。

解決:設定時の時価を権利行使価格とした新株予約権を信託に発行するため、将来の採用者に対しても既存の役職員と同条件の新株予約権を対象とすることが可能となりました。その結果入社タイミングの差による不公平を排除し人材採用の際の強い武器として活用可能となりました。

課題③:効果的な付与が困難

発行時に付与対象者と付与数を特定して発行する必要があるため、採用が進む都度ストック・オプションを発行する必要があり、株価上昇に応じて次第に1株当たりのキャピタルゲインが減少し、より多くのストック・オプションの発行が必要となるケースがありました。

解決:付与対象者と付与数を事後的に決定できるため、アーリーステージに発行した新株予約権を最大限活用したインセンティブ・プランが可能となりました。その結果、従来よりも少ない希少価値で1株当たりのキャピタルゲインを最大化させることが可能となりました。

時価発行新株予約権信託®の更なるメリット

現在および将来の役職員等の実際の貢献に応じて新株予約権の付与数が決定されることとなるため、株価上昇局面、特に導入後にアップラウンドの資金調達に成功した際には、強力なインセンティブ効果を発揮します。その結果、貢献意欲の強い役職員等に限ってリテンション効果を発揮することや、重要な人材の採用に対する強力な誘因として活用することが可能となります。

IPOを目指して現在の役職員にストック・オプションを付与する、というだけでなく、広くIPO後の役職員を想定したインセンティブ・プランとしてIPO後の更なる発展に備えることが可能となります。

記事による意思決定は、様々な判断材料に基づいて行う必要があります。記事の内容を実行される場合には、専門科等に個別具体的にご相談の上、意思決定ください。本記事をそのまま実行されたことに伴い、直接・関節的な損害を蒙られたとしても、一切の責任は負いかねます。