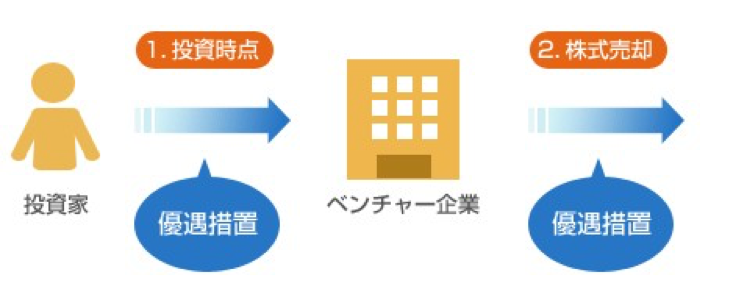

エンジェル税制とは、ベンチャー企業への投資を促進するためにベンチャー企業へ投資を行った個人投資家に対して税制上の優遇措置を行う制度です。 ベンチャー企業に対して、個人投資家が投資を行った場合、投資時点と、売却時点のいずれの時点でも税制上の優遇措置を受けることができます。

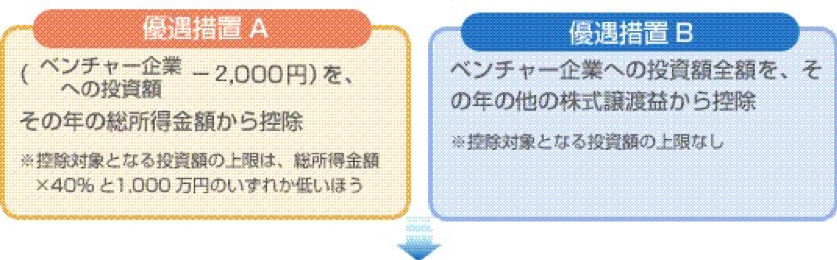

ベンチャー企業へ投資した場合、その年に下記のAかBの優遇措置のいずれかを選択する事が可能です。

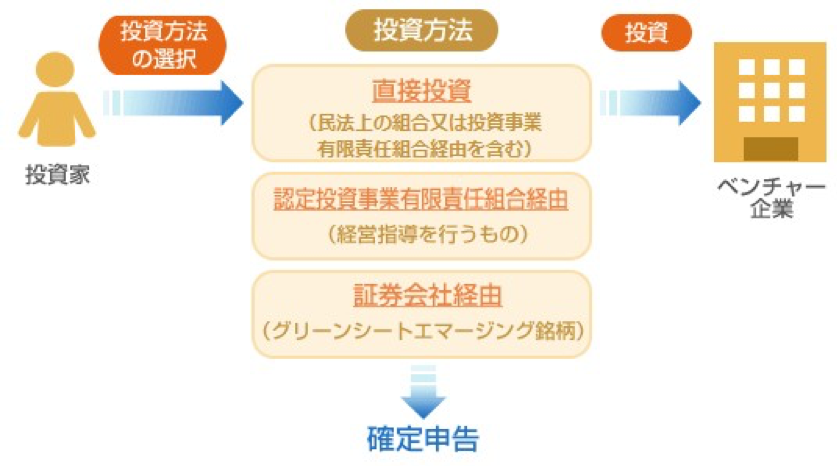

また、未上場ベンチャー企業株式の売却した際に生じた損益を、その年の他の株式の譲渡損益と通算可能で、損失超過分については、3年間に渡り株式譲渡益と損益通算ができます。エンジェル税制における株式を取得する3つの方法(下記参照)

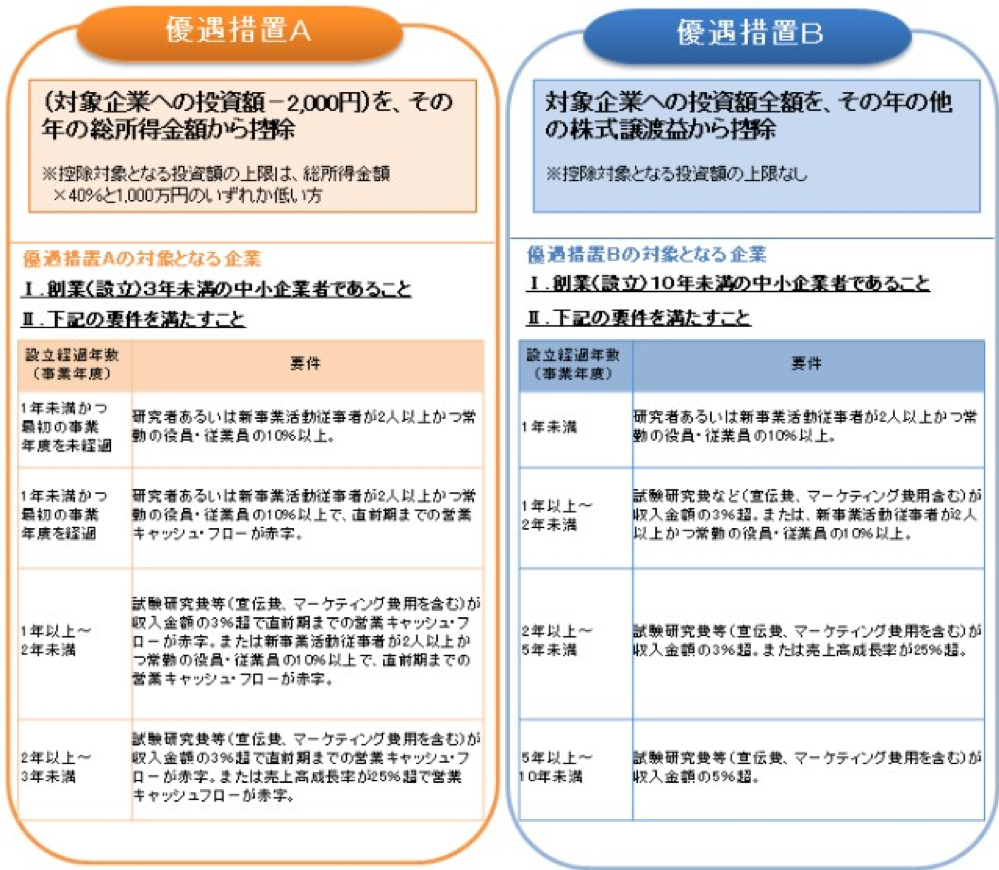

エンジェル税制の優遇措置を受けるためには 優遇措置Aが対象となる場合は設立3年未満の中小企業事業者であることや、優遇措置Bが対象となる場合は設立10年未満の中小企業事業者であることなど、優遇措置A、Bによって対象が異なります。(下記表参照)

上記図表に加えて、

Ⅲ.外部(特定の株主グループ以外)からの投資を1/6以上取り入れている会社であること

Ⅳ.大規模法人(資本金1億円超等)及び当該大規模法人と特殊な関係(子会社等)にある法人(以下「大規模法人グループ」という)の所有に属さないこと

Ⅴ.未登録・未上場の株式会社で風俗営業等に該当する事業を行う会社でないこと

などが要件となります。詳細は(経済産業省HP)をご参照下さい。 経済産業省HPにはエンジェル税制活用の具体的なケース(パンフレット)も掲載されています。

以上のようにベンチャー企業への投資額とほぼ同額を基本的には総所得金額から控除するか、もしくは株式譲渡益からベンチャー企業への投資額全額を控除できるか、という二つの選択肢がエンジェル税制にはあります。

事例をみると分かる通り、所得もしくは譲渡益の控除は実額にするとかなりの影響をもたらします。 エンジェル税制が強力なのはこの税務面でのメリットがあるためです。

記事による意思決定は、様々な判断材料に基づいて行う必要があります。記事の内容を実行される場合には、専門科等に個別具体的にご相談の上、意思決定ください。本記事をそのまま実行されたことに伴い、直接・間接的な損害を蒙られたとしても、一切の責任は負いかねます。