動画でわかる!

「不動産投資を利用した相続対策」最高裁判決 について

「不動産投資を利用した相続対策」最高裁判決

日本経営ウィル税理士法人

資料:不動産投資(マンション2棟)を利用した相続税対策に係る最高裁判決について/日本経営ウィル税理士法人

タワーマンションを活用した節税(タワマン節税)とは?

タワーマンションは部屋数が多く、1室あたりの土地の所有面積は全体と比較して小さくなるため、土地の相続税評価額も小さくなることが特徴です。

一方で、タワーマンションは人気が高く、売買市場も活発である事から、購入価額に近い価額で売却することが可能となります。

相続税を圧縮し、売買で損をしにくいスキームとして「タワーマンションを活用した相続税対策」は注目を集めていました。

しかし、税務署としては相続税の租税回避行為として目をつけており、実際に訴訟へと発展しました。

路線価等に基づいて算定した相続税評価額と、実税価格との差額についての追徴課税を巡る訴訟は、令和4年4月19日に最高裁が相続人側の上告を棄却し、国が勝訴しました。

今回は、タワーマンションを活用した節税対策に係る最高裁の判決について、わかりやすく解説します。

事件の概要とは?

被相続人:平成24年6月17日に94歳で死亡

共同相続人:2名

平成21年1月30日

被相続人90歳

✓ 被相続人名義でAマンションを、8億3700万円で購入

✓ 信託銀行より6億3000万円の融資(稟議書「相続税対策」)

平成21年12月21日

被相続人91歳

✓ 被相続人名義でBマンションを、5億5000万円で購入

✓ 信託銀行より3億7800万円の融資(稟議書「相続税対策」)

✓ 被相続人は相続人より4700万円を借入

平成24年6月17日

被相続人が94歳で死亡

平成25年3月7日

相続人は、5億5000万円で購入したBマンションを、5億1500万円(△3500万円)で売却

平成25年3月11日

共同相続人より相続税を【対策後のケース】で申告

【対策なしのケース】

相続税の課税価格=約6億円

相続税の総額=約1億円

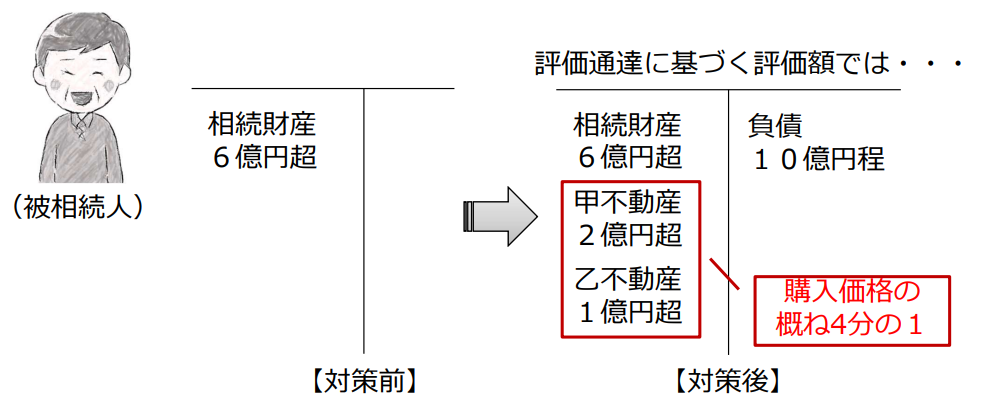

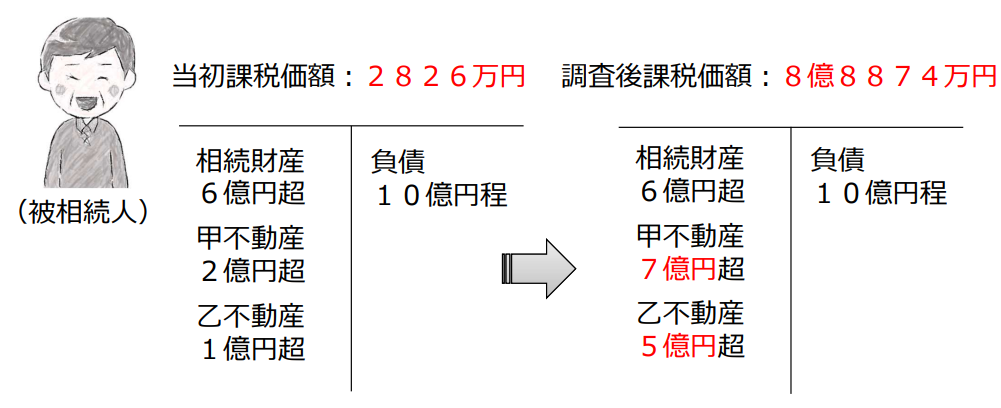

【対策後のケース】

相続税の課税価格=2826万円

相続税の総額=0円

↓

約1億円の税負担減

裁判所の認定

被相続人と共同相続人は、不動産の購入及びその購入資金の借入れを、被相続人及びその経営していた会社の事業承継の過程の一つと位置付けつつも、近い将来発生することが予想される被相続人の相続において相続税の負担を減じ又は免れさせるものであることを知り、かつ期待して企画して実行。

税務署の調査

国税庁⾧官は、国税局⾧からの上申を受け、平成28年3月10日付で同国税局⾧に対し、本件各不動産の価額につき、「評価通達6」により、評価通達の定める方法によらず他の合理的な方法(鑑定評価)によって評価することを指示。

また、被相続人は、90歳でAマンションを購入、91歳でBマンションを購入し、94歳で発生した相続から9カ月でB不動産を約5億円で売却している。

共同相続人の主張

不動産の価額は評価通達の定めによって評価することが著しく不適当と認められるため、鑑定による評価額をもって評価すべきであるとして、更正処分及び加算税の賦課決定処分の取消しを求める。

今回のケースでは、路線価等に基づいて鑑定した相続税評価額でしたが、実税価格とは著しく差額がある事が追徴課税を巡る争点となっています。

相続税法22条 と 評価通達6項

相続税法22条とは?

“相続、遺贈又は贈与により取得した財産の価額は、当該財産の取得の時における時価により、当該財産の価額から控除すべき債務の金額は、その時の現況による。”(一部抜粋)

つまり、被相続人の相続が発生した時点の時価において、その価格は「評価通達の定めによって評価した価格を超えなければ法律違反ではない」との見解を示すことができます。

しかしながら、財産評価基本通達の評価の原則の定めに則らない場合、財産評価基本通達の6「通達の定めにより難い場合の評価」の項目において評価をすると定められています。

評価通達6項とは?

“この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。“(全文)

つまり、たとえ評価の原則に従っていた場合でも、状況によっては不当と認められる場合もあり、財産評価基本通達での評価が必ずしも認定される訳ではないとされています。

判示内容

評価通達(「財産評価基本通達」のことをいいます。以下同じです。)は、時価の評価方法を定めたものだが、通達にすぎないので、これが国民に対し直接の法的効力を有するというべき根拠は見当たらない。

相続税の課税価格に算入される財産の価額は、当該財産の取得の時における客観的な交換価値としての時価を上回らない限り、同条に違反するものではない。

租税法上の平等原則は、租税法の適用に関し、同様の状況にあるものは同様に取り扱われることを要求するものだが、評価通達の定める方法による画一的な評価を行うことが実質的な※1租税負担の公平に反するというべき事情がある場合には、評価通達の定める方法により評価した価額を上回ったとしても平等原則に違反するものではないと解するのが相当である。

※1「租税負担の公平に反するというべき事情」とは?

不動産の購入や借入れが、近い将来発生すると予想される被相続人からの相続において相続税の負担を減じ又は免れさせるものであることを知り、かつこれを期待して、あえて不動産の購入や借入れを企画して実行したという事実があること。

今回のケースでの、租税負担の公平に反するというべき事情とは?

✓ 対策を行った被相続人が高齢

被相続人が信託銀行に事業承継、相続対策の相談に行ったのが平成20年で年齢は90歳

✓ 相続税が0円

購入不動産は2件であり、路線価評価額は購入金額の約1/4程度不動産による対策を講じなければ相続税の課税価格は6億円を超えていたが、節税対策により相続税額は0円に

✓ 不動産の売却

不動産のうち1件は相続開始後9カ月で売却し、現金化

✓ 節税以外の経済合理性

通常取引としてこのタイミングで借り入れをしてまで不動産を購入する経済合理性なし(銀行の稟議書にも「相続税対策を目的」と記録)

他の納税者との間に看過し難い不均衡!

判示事項まとめ

✓ 時価を下回る限り評価通達の定めを上回る額での課税は適法

✓ ただし、平等原則等により合理的な理由がない限り評価通達による評価が優先

✓ 評価通達を上回るか、下回るかに関わらず評価通達によらない場合は、その時価を採用する側が合理的な理由を立証する必要

✓ 合理的な理由として「税負担の公平性から看過し難いケース」を明示(個別事例に対する各種事実を踏まえての判断)

✓ 今後も、節税を主目的とせず経済合理性に鑑み投資目的を別途設けて提案することが重要

今回の判決について

個別の事実を踏まえて個別の判断結果を示したものであり、従来の基準を踏襲しており、新たな基準を示したものではないという印象があります。

今後の対策(案)について

前提

✓ 相続税法は時価で課税するものであり、評価通達を利用しての節税スキームはすべて課税リスクを負うとの認識が必要(程度の問題)

✓ 財産評価基本通達総則6項は、税務当局としても諸刃の剣(評価通達の自己否定にもつながるため、相当な理由がなければ総則6項の適用には慎重)

✓ 法的安定性と予見可能性を担保するため、善意の納税者に対しては評価通達の定めを優先するケースが多数

✓ 本件は、信託銀行が関与し、あからさまな租税回避スキームとなっており看過出来ないケースに該当する特異な事件

今後の対策

☑ 不動産投資は、実質利回りが2%以上となるなど運用目的を明確に

☑ 不動産の値下がり(値上がり)リスクを取得者が負う期間があるように、不動産への投資は75歳位までに完了(財産評価通達における年2割のアローアンスを考慮すれば、5年間程度保有することで、地価下落リスクに対する不確実性を取得者が負うことに)

☑ 納税資金を適切に確保した上で、投資した不動産は、少なくとも相続開始後5年間は売却しないことを前提に投資

☑ 融資を伴って不動産投資を行う場合は、投資する不動産単位(土地建物)で原則、相続税評価額が融資額よりも少なくならないように留意(ただし、融資額が保有資産の70%か3億円のいずれか低い金額以内であれば可能か)

☑ リスク分散のため、高額の投資を一括で行うことは避け、分散投資(時期、地域、種類)を行うことがお薦め

資料:不動産投資(マンション2棟)を利用した相続税対策に係る最高裁判決について/日本経営ウィル税理士法人

是非、この機会に相続税対策について相談してみては如何でしょうか。

日本経営ウィル税理士法人にお問合せ頂くか、AUUにご相談の上、担当者をお繋ぎさせて頂く事も可能です。

記事による意思決定は、様々な判断材料に基づいて行う必要があります。記事の内容を実行される場合には、専門科等に個別具体的にご相談の上、意思決定ください。本記事をそのまま実行されたことに伴い、直接・間接的な損害を蒙られたとしても、一切の責任は負いかねます。