こちらの記事は、最新版の記事が出ております。

最新の記事をご参照くださいませ。

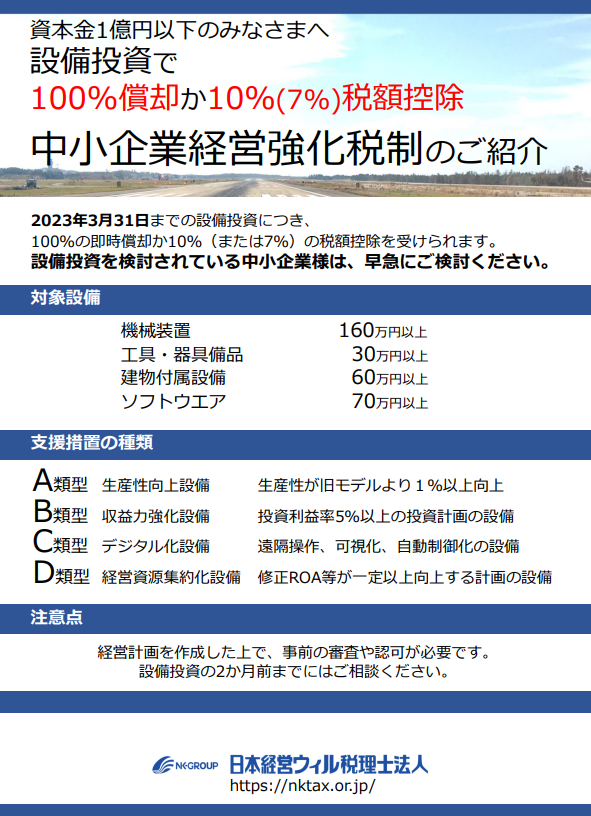

資本金1億円以下のオーナー必見!設備投資で100%償却or10%(7%)税額控除の中小企業経営強化税制とは?

引き続きAUU Onlineをよろしくお願い申し上げます。

株式会社 AUU

中小企業経営強化税制とは?

✓ 設備投資で100%償却か10%(または7%)の税額控除

中小企業経営強化税制は、中小企業が設備投資を行うことで、経営強化や生産性向上を促進する制度です。

中小企業が、中小企業等経営強化法の認定を受け、経営力向上計画に基づいた新たな設備を取得し、指定された事業において中小企業経営強化税制を活用することで、100%償却か取得価格の10%(または7%)の税額控除の優遇措置を受けられる制度です。

✓ Withコロナ時代を受けDX推進にも適用

中小企業経営強化税制は、Withコロナ時代を受けDX推進にも適用可能な制度です。

中小企業が自社の職場環境や、業務効率化を図るための設備投資も対象となります。例えば、従業員向けのワークスペース、食堂、休憩室等への設備投資や、勤怠管理システム、テレワーク機器、テレビ会議システム等の様々な設備投資において、制度条件を満たしていれば申請が可能となります。

✓ 2023年3月31日までの設備投資が対象!

2023年3月31日までの設備投資が100%の即時償却か10%(または7%)の税額控除を受けられます。

設備投資を検討されている中小企業様は、早急にご相談ください。

✓「経営資源集約化設備」(D類型)が新設!

令和3年4月の税制改正において、修正ROA等が一定以上向上する計画の設備投資(例えば、M&A後の積極的な設備投資の促進等)を目的とした「経営資源集約化設備(D類型)」が新設されました。

✓ 4種類の支援措置について

中小企業経営強化税制は設備投資の目的に応じて、4種類の支援措置が設定されています。

A類型:生産性向上設備

生産性が旧モデルより1%以上向上

B類型:収益力強化設備

投資利益率5%以上の投資計画の設備

C類型:デジタル化設備

遠隔操作、可視化、自動制御化の設備

D類型:経営資源集約化設備

修正ROA等が一定以上向上する計画の設備

4種類の支援措置の特徴とは?

✓ A類型:生産性向上設備

機械装置(取得価格160万円以上/10年以内)、測定工具及び検査工具(30万円以上/5年以内)、器具及び備品(30万円以上/6年以内)、建物付属設備(60万円以上/14年以内)、ソフトウェア(70万円以上/5年以内)

1、一定期間内に販売されたモデルであること(最新モデルである必要はない)

2、経営力の向上に資するものの指標(生産効率、エネルギー効率、精度など)が、旧モデルと比較して平均1%以上年間で向上している設備であること

上記を満たし、工業会などから取得した証明書で示す必要があります。

✓ B類型:収益力強化設備

機械装置(160万円以上)、工具(30万円以上)、器具製品(30万円以上)、建物付属設備(60万円以上)、ソフトウェア(70万円以上)

投資利益率が年間平均5%以上となること。

経済産業大臣(経済産業局)の確認を受けた投資計画に記載された投資の目的を達成するために必要不可欠な設備であること。

上記を満たし、経済産業省から確認書を取得して証明する必要があります。

✓ C類型:デジタル化設備

機械装置(取得価格160万円以上)、工具(30万円以上)、器具設備(30万円以上)、建物付属設備(60万円以上)、ソフトウェア(70万円以上)

①遠隔操作、②可視化、③自動制御化のいずれかを可能にする設備であること

上記を満たし、経済産業省から確認書を取得する必要があります。

✓ D類型:経営資源集約化設備

M&Aにより他法人の株式を取得した際の修正ROAまたは有形固定資産回転率が一定以上上昇する設備です。例えば「自社と取得後の技術を組み合わせた新製品を製造する設備投資」や「原材料の仕入れ・製品販売に係る共通システムの導入」などが対象となります。

✓ 対象となる企業について

対象となる企業は、資本金(出資金含む)が1億円以下の法人、または、常時使用する従業員数が1,000人以下である事など、申請には、中小企業等経営強化法の認定を受けた経営向上計画が必要です。

✓ 優遇措置の内容について

条件を満たした設備設備は、必要書類を揃えて申請し、中小企業等経営強化法の認定を受け、経営力向上計画が認定された後、税金の申請をすると、法人税について、下記の優遇措置を選択することができます。

①100%即時償却

設備投資額の100%を、設備を取得した年度の経費として計上することが可能です。

②税額控除

取得価格の10%(資本金3000万円超1億円以下の法人は7%)を、税額の対象から控除が可能です。

✓ 手続きについて

A類型

①証明書の発行

②経営力向上計画の申請

③設備を取得

④税務申告

B類型・C類型・D類型

①事前確認

②経済産業局による認定

③経営力向上計画の申請

④設備を取得

⑤税務申告

✓ 期限は令和5年3月31日まで!

経営計画を作成した上で、事前の審査や認可が必要です。

設備投資の2か月前までにはご相談ください。

類型ごとに細かい手続きは異なりますが、いずれにせよ、証明書や事前確認書を取得し、経営計画を策定し担当省庁の認定を受けた上で、設備投資を行う必要があります。

こういった事前の手続きには時間を要する可能性がありますので、 早急にご検討の上、まずはお気軽にご相談ください。

↓資料のダウンロードはこちら↓

日本経営ウィル税理士法人にお問合せ頂くか、AUUにご相談の上、担当者をお繋ぎさせて頂く事も可能です。

記事による意思決定は、様々な判断材料に基づいて行う必要があります。記事の内容を実行される場合には、専門科等に個別具体的にご相談の上、意思決定ください。本記事をそのまま実行されたことに伴い、直接・間接的な損害を蒙られたとしても、一切の責任は負いかねます。